Les contrats à terme américains sont restés stables mercredi, après la baisse marquée de la veille, alors que les investisseurs évaluaient les derniers développements dans le secteur de l’intelligence artificielle (IA) dans un contexte d’incertitude économique et politique accrue. Les inquiétudes croissantes liées à la fermeture du gouvernement américain et aux données économiques contradictoires ont renforcé la demande de valeurs refuges, propulsant l’or au-dessus du seuil historique de 4 000 dollars l’once pour la première fois. Les marchés attendent désormais la publication des minutes de la Réserve fédérale, tandis que selon Bloomberg, Nvidia (NASDAQ:NVDA) figure parmi les investisseurs du tour de financement de 20 milliards de dollars de xAI, la start-up soutenue par Elon Musk.

Les contrats à terme sur les indices américains ont légèrement progressé en début de séance mercredi. À 03h48 ET, les futures S&P 500 gagnaient 8 points (0,1%), les futures Nasdaq 100 montaient de 38 points (0,2%), et les futures Dow Jones avançaient de 60 points (0,1%).

Ce léger rebond intervient après le recul de mardi, au cours duquel le S&P 500 a perdu 0,4 %, le Nasdaq Composite 0,7 %, et le Dow Jones Industrial Average 0,2 %.

Oracle (NYSE:ORCL) a mené les baisses après qu’un rapport de The Information a révélé que les marges de son activité cloud dédiée à l’IA étaient davantage sous pression que prévu en raison des dépenses massives liées à la technologie. L’action avait auparavant progressé sur l’espoir que l’entreprise profite de la vague de croissance de l’IA.

Malgré cela, l’engouement autour de l’intelligence artificielle reste intact. AMD (NASDAQ:AMD) a poursuivi sa hausse après l’annonce d’un partenariat avec OpenAI, tandis que IBM (NYSE:IBM) a progressé grâce à une collaboration avec Anthropic, et Dell (NYSE:DELL) a grimpé après avoir relevé ses prévisions à long terme grâce à la demande en serveurs IA.

En raison de la fermeture prolongée du gouvernement, plusieurs publications de données économiques officielles ont été retardées. Les investisseurs se tournent donc vers des indicateurs privés pour évaluer l’état de l’économie américaine. Une enquête de la Fed de New York a notamment montré une détérioration des anticipations d’activité et une hausse des prévisions d’inflation, ce qui a pesé sur le moral des marchés.

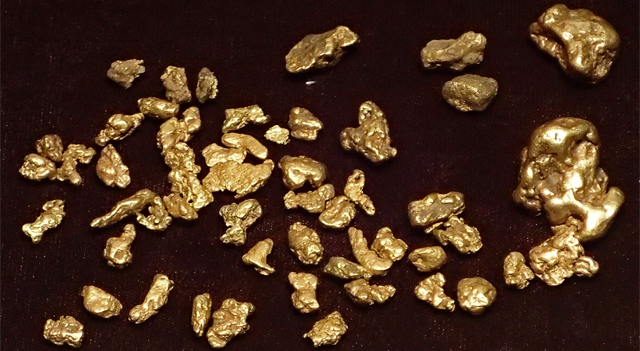

L’or dépasse les 4 000 dollars l’once, un record historique

Le cours de l’or a franchi pour la première fois la barre symbolique des 4 000 dollars l’once, alors que les investisseurs institutionnels et les banques centrales se tournent massivement vers le métal jaune face à l’instabilité politique et aux incertitudes économiques mondiales.

Le métal précieux a bondi de plus de 50 % depuis le début de l’année, signant ainsi sa meilleure performance depuis 1979.

Les analystes expliquent cette flambée par la fermeture du gouvernement américain, conjuguée à la perte de confiance envers d’autres valeurs refuges traditionnelles, comme le dollar américain et les obligations du Trésor, affaiblies par les attentes de nouvelles baisses des taux de la Fed et par les inquiétudes sur la situation budgétaire des États-Unis.

Le yen japonais, autre valeur refuge, a également reculé après l’élection d’un nouveau chef modéré du Parti libéral-démocrate, tandis que la démission surprise du Premier ministre français a accentué l’incertitude politique, soutenant davantage les prix de l’or.

Selon les analystes de ING, les fonds négociés en bourse (ETF) continuent d’augmenter leurs positions en or dans la perspective de nouvelles réductions des taux d’intérêt. Les banques centrales, notamment la Banque populaire de Chine, poursuivent elles aussi leurs achats, accumulant de l’or pour le onzième mois consécutif en septembre, malgré des prix historiquement élevés.

Les minutes de la Fed au centre de l’attention

Les investisseurs attendent maintenant la publication, ce mercredi, des minutes du FOMC (Federal Open Market Committee) afin d’obtenir des indications sur les débats internes de la Fed lors de sa réunion de septembre.

Lors de cette réunion, la Fed a abaissé ses taux directeurs de 25 points de base, relançant un cycle d’assouplissement interrompu depuis décembre. Les responsables ont laissé entendre que d’autres réductions pourraient être annoncées lors des réunions de fin octobre (28-29) et de décembre, mettant l’accent sur la nécessité de soutenir un marché du travail en ralentissement, malgré une inflation encore élevée.

« Les minutes de la Fed dans leur ensemble devraient refléter le glissement progressif vers une position plus accommodante », ont déclaré les analystes de Vital Knowledge, ajoutant : « mais elles montreront probablement aussi de profondes divisions, certains responsables plaidant pour une série de baisses de taux plus agressive, tandis que d’autres préfèrent limiter l’assouplissement à une ou deux réductions, compte tenu des pressions inflationnistes persistantes et d’un marché de l’emploi encore solide. »

Bien que plusieurs membres de la Fed doivent s’exprimer cette semaine, les analystes estiment que leurs déclarations ne devraient pas modifier de manière significative les attentes en matière de taux, faute de nouvelles données économiques.

Nvidia investit dans le tour de table de 20 milliards de dollars de xAI

D’après Bloomberg News, la start-up d’Elon Musk, xAI, a relevé l’objectif de son tour de financement à 20 milliards de dollars, avec Nvidia parmi les investisseurs.

Les fonds, composés d’actions et de dettes, serviront principalement à acquérir davantage de processeurs Nvidia pour le futur centre de données Colossus 2 à Memphis.

Nvidia prévoit d’investir jusqu’à 2 milliards de dollars dans la partie actions de la levée de fonds, selon Bloomberg. Cette initiative s’inscrit dans la stratégie du fabricant de semi-conducteurs visant à soutenir le développement de l’intelligence artificielle chez ses partenaires, après son engagement de 100 milliards de dollars envers OpenAI.

Les premiers rapports évoquaient un objectif initial de 10 milliards de dollars pour xAI, valorisée à environ 200 milliards de dollars en septembre, ce qui en fait l’une des start-ups les plus valorisées au monde, juste derrière OpenAI.

ABB vend sa division robotique à SoftBank

Le groupe suisse ABB a annoncé la vente de sa division robotique au conglomérat japonais SoftBank Group Corp. pour 5,38 milliards de dollars, renonçant à son projet initial de scission.

L’opération, dont la finalisation est prévue entre mi et fin 2026, générera environ 5,3 milliards de dollars en liquidités, qu’ABB a indiqué vouloir allouer selon ses « principes d’allocation de capital à long terme », incluant des acquisitions, la croissance organique et d’éventuels retours aux actionnaires.

Le PDG de SoftBank, Masayoshi Son, a déclaré que cette acquisition visait à renforcer la vision du groupe en matière d’« intelligence artificielle physique », combinant robotique et IA. Sous la direction de Son, SoftBank a intensifié ses investissements dans les domaines de l’intelligence artificielle et de l’automatisation au cours des deux dernières années.

Ce contenu est fourni à titre informatif uniquement et ne constitue pas un conseil financier, en investissement ou de toute autre nature professionnelle. Il ne doit pas être considéré comme une recommandation d’acheter ou de vendre des titres ou instruments financiers. Tous les investissements comportent des risques, y compris la perte possible du capital investi. Les performances passées ne préjugent pas des résultats futurs. Vous devez effectuer vos propres recherches et consulter un conseiller financier qualifié avant de prendre toute décision d’investissement.