Les contrats à terme sur les principaux indices américains pointaient vers une ouverture en hausse mercredi, laissant présager une poursuite du mouvement positif observé lors des deux dernières séances. Les actions liées aux semi-conducteurs devraient une nouvelle fois être en tête.

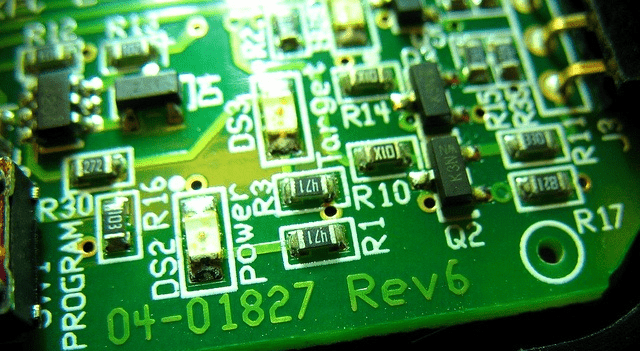

Le secteur des puces figurait déjà parmi les plus performants mardi, et la dynamique semble se prolonger. Les actions cotées aux États-Unis d’ASML (NASDAQ:ASML) bondissaient d’environ 5 % en préouverture après que le groupe néerlandais d’équipements pour semi-conducteurs a publié de solides résultats au quatrième trimestre et livré des perspectives optimistes pour 2026.

Dans le même temps, le sud-coréen SK Hynix a fortement progressé sur les marchés asiatiques après avoir annoncé des résultats du quatrième trimestre supérieurs aux attentes et un bénéfice annuel record pour 2025.

Le secteur bénéficie également d’un article de Reuters indiquant que la Chine a autorisé trois de ses plus grands groupes technologiques à acheter les puces d’intelligence artificielle H200 de Nvidia (NASDAQ:NVDA). L’action Nvidia gagnait environ 1,6 % en préouverture. Selon Reuters, qui cite quatre sources proches du dossier, Alibaba (NYSE:BABA), ByteDance et Tencent ont reçu l’autorisation d’acheter plus de 400.000 puces H200 au total.

L’activité pourrait toutefois rester mesurée, les investisseurs attendant la décision de politique monétaire de la Réserve fédérale plus tard dans la journée. Si un statu quo sur les taux est largement anticipé, le marché scrutera la répartition des votes et le communiqué pour obtenir des indications sur l’évolution future de la politique monétaire.

Après la clôture, les résultats trimestriels de Microsoft (NASDAQ:MSFT), Meta Platforms (NASDAQ:META) et Tesla (NASDAQ:TSLA) sont également attendus.

Mardi, les marchés américains ont clôturé en ordre dispersé. Le Nasdaq et le S&P 500 ont poursuivi leur progression, tandis que le Dow Jones a nettement reculé. Le Nasdaq a gagné 215,74 points (+0,9 %) à 23.817,10, un plus haut de près de trois mois, et le S&P 500 a progressé de 28,37 points (+0,4 %) pour terminer à un record de 6.978,60. À l’inverse, le Dow a cédé 408,99 points (-0,8 %) à 49.003,41, malgré un rebond en fin de séance.

La solidité des marchés s’explique par l’optimisme précédant la publication des résultats de grands noms de la tech comme Microsoft, Apple (AAPL) et Meta Platforms. Microsoft a gagné 2,2 %, Apple 1,1 %, tandis que Meta a légèrement progressé.

Le sentiment a également été soutenu par des résultats encourageants de groupes comme General Motors (NYSE:GM) et UPS (NYSE:UPS). À l’inverse, le Dow a souffert de la chute d’UnitedHealth (NYSE:UNH), dont l’action a plongé de 19,6 % après des prévisions de chiffre d’affaires décevantes, malgré des bénéfices trimestriels légèrement supérieurs aux attentes. Une proposition de l’administration Trump visant à maintenir des taux quasi inchangés pour les assureurs Medicare Advantage a également pesé sur le secteur.

Sur le plan macroéconomique, le Conference Board a fait état d’une forte et inattendue dégradation de la confiance des consommateurs américains en janvier. L’indice est tombé à 84,5 après 94,2 en décembre (révisé), alors que les économistes tablaient sur une hausse à 90,0, atteignant son plus bas niveau depuis mai 2014.

D’un point de vue sectoriel, les semi-conducteurs ont fortement progressé, l’indice Philadelphia Semiconductor grimpant de 2,4 % pour inscrire un nouveau record de clôture. Les valeurs de l’informatique et des réseaux ont également soutenu le Nasdaq. En dehors de la technologie, les services pétroliers ont bondi avec la hausse du brut, propulsant l’indice Philadelphia Oil Service de 2,0 %. À l’inverse, les secteurs de la santé, des compagnies aériennes et de l’immobilier ont subi de fortes pressions vendeuses.