Les contrats à terme sur les principaux indices américains ont légèrement progressé mercredi, alors que des marchés nerveux attendent le discours du président Donald Trump au Forum économique mondial en Suisse. Les investisseurs restent focalisés sur la volonté de Trump d’obtenir le contrôle du Groenland pour les États-Unis et sur ses menaces d’imposer de nouveaux droits de douane à plusieurs pays européens, des sujets qui devraient dominer ses échanges avec les dirigeants mondiaux en marge de l’événement. En dehors de la géopolitique, Netflix (NASDAQ:NFLX) a publié des perspectives prudentes après avoir relevé son offre pour Warner Bros. Discovery (NASDAQ:WBD), tandis qu’un document réglementaire indique que Berkshire Hathaway (NYSE:BRK.B) pourrait céder sa participation dans Kraft Heinz (NASDAQ:KHC).

Les futures en hausse

Les futures de Wall Street suggèrent un rebond après la pire séance depuis octobre enregistrée la veille.

À 02h21 ET, les futures sur le Dow Jones gagnaient 103 points (+0,2 %), ceux sur le S&P 500 progressaient de 27 points (+0,4 %) et les futures sur le Nasdaq 100 avançaient de 114 points (+0,5 %).

Les marchés avaient été secoués mardi par un regain de tensions géopolitiques et commerciales, après que le président Donald Trump a menacé d’imposer de nouveaux droits de douane à plusieurs pays européens si ses exigences sur le Groenland n’étaient pas satisfaites. Les rendements des bons du Trésor américain ont bondi, portant le 10 ans à un plus haut depuis août, tandis que le dollar s’est replié face à un panier de devises.

Les investisseurs s’interrogent désormais sur la probabilité que Trump mette ses menaces à exécution et sur la réponse potentielle des gouvernements européens. En arrière-plan, la hausse des rendements des obligations japonaises, avant des élections anticipées le mois prochain, ajoute à la nervosité.

Trump attendu à Davos

Trump sera de nouveau sous les projecteurs mercredi lors de sa participation au Forum économique mondial en Suisse.

Il devrait rencontrer plusieurs dirigeants mondiaux et continuer à défendre la nécessité pour les États-Unis d’acquérir le Groenland, territoire semi-autonome danois qu’il juge essentiel pour la sécurité nationale.

Mardi, Trump a adopté un ton plus conciliant, déclarant vouloir conclure un accord qui rendrait les alliés de l’OTAN des États-Unis « très heureux ». Interrogé sur jusqu’où il serait prêt à aller, il a simplement répondu : « Vous le découvrirez ».

Les investisseurs restent toutefois fébriles, Trump continuant de menacer d’imposer des droits de douane supplémentaires de 10 % à huit pays européens — pouvant atteindre 25 % en juin. Les dirigeants européens ont qualifié cette menace de chantage, un point rappelé à Davos par le président français Emmanuel Macron.

Selon le Wall Street Journal, le discours de Trump devrait également aborder son agenda économique pour un second mandat, dans lequel les droits de douane occupent une place centrale.

Des résultats « mitigés » pour Netflix

L’action Netflix a reculé après la clôture, le groupe ayant présenté des perspectives financières jugées prudentes dans le cadre de son offensive pour Warner Bros. Discovery.

Netflix anticipe une marge opérationnelle de 32,1 % au premier trimestre et un chiffre d’affaires de 12,16 milliards de dollars, tous deux inférieurs aux attentes. Pour 2026, le groupe vise un chiffre d’affaires avec un point médian à 51,2 milliards de dollars, au-dessus des prévisions, mais une marge opérationnelle de 31,5 %, environ 100 points de base sous le consensus, en partie en raison d’environ 275 millions de dollars de coûts liés aux acquisitions.

En revanche, Netflix a enregistré une forte hausse de son chiffre d’affaires et de son bénéfice net au quatrième trimestre, à respectivement 12,05 milliards et 2,42 milliards de dollars, portée par des contenus populaires comme la dernière saison de « Stranger Things » et la sortie de « Frankenstein ». Le nombre d’abonnements payants a dépassé 325 millions.

Ces chiffres ont été publiés peu après que Netflix a relevé son offre d’environ 72 milliards de dollars pour les activités studios et streaming de Warner Bros., dans une bataille avec Paramount Skydance.

Les analystes de Jefferies ont qualifié les résultats de « mitigés », estimant qu’une « plus grande certitude sur l’opération » serait un « catalyseur positif » pour le titre.

Berkshire pourrait réduire sa participation dans Kraft Heinz

Après la clôture des marchés américains, Berkshire Hathaway a indiqué pouvoir vendre jusqu’à 325 millions d’actions Kraft Heinz, soit quasiment l’intégralité de sa participation et environ 27,5 % du capital du groupe.

Berkshire avait déjà passé une dépréciation sur sa participation dans Kraft Heinz et critiqué les projets de scission du groupe. L’action Kraft Heinz a chuté de plus de 3 % en séance après-bourse.

Selon Vital Knowledge, cette possible cession constitue la « première grande action stratégique » de Berkshire sous la direction du nouveau directeur général Greg Abel, successeur de Warren Buffett. Elle montre qu’Abel est « déjà en train d’apposer son empreinte sur le vaste portefeuille du groupe » et reflète « purement » une vision pessimiste du secteur de l’alimentaire emballé.

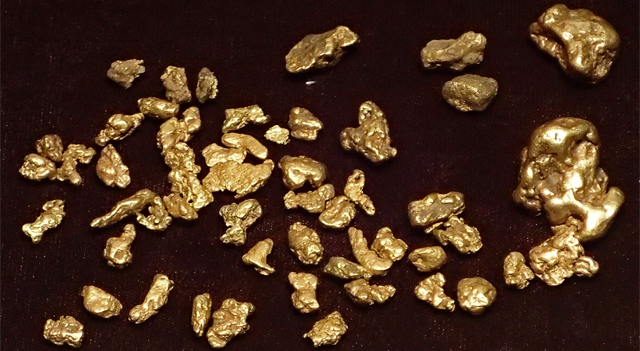

L’or dépasse les 4 800 dollars

Les prix de l’or ont atteint de nouveaux records mercredi, franchissant le seuil des 4 800 dollars l’once et se rapprochant des 4 900, alors que les tensions autour du Groenland et les frictions commerciales renouvelées ont poussé les investisseurs vers les valeurs refuges.

L’or au comptant a progressé de 2,3 % à 4 862,75 dollars l’once à 03h35 ET, après avoir touché un record à 4 887,82 dollars. Les contrats à terme américains sur l’or ont également grimpé de 2,1 % à 4 865,91 dollars.

À l’inverse, les prix du pétrole ont fortement reculé, pénalisés par les craintes d’un ralentissement de la croissance mondiale liées aux menaces de droits de douane américains. Cette baisse intervient après une hausse d’environ 1,5 % la veille, lorsque le Kazakhstan, membre de l’OPEP+, a suspendu la production sur deux de ses champs pétroliers.

Au-delà de la géopolitique, les marchés attendent la publication du rapport mensuel de l’Agence internationale de l’énergie ainsi que les prochaines données sur les stocks de pétrole brut et d’essence aux États-Unis.